Экономика

Торговля на уровнях High/Low прошлого дня: стратегия

Для трейдеров, предпочитающих внутридневную торговлю, может быть полезна методика, основанная на анализе экстремумов предыдущего торгового дня. Этот подход подходит как начинающим участникам рынка Форекс, так и опытным инвесторам.

Основой стратегии является исследование японских свечей, поэтому сначала разберем ключевые принципы их построения. Японская свеча — это графическое представление ценового движения за определенный временной промежуток, который обозначается как таймфрейм.

В данном случае будем ориентироваться на дневной таймфрейм. Каждая свеча включает четыре главных параметра:

- Open – цена открытия;

- Close – цена закрытия;

- High – максимальное значение стоимости актива за период;

- Low – минимальное значение стоимости за тот же период.

Основное тело свечи формируется между уровнями открытия и закрытия. Если цена открытия ниже, чем цена закрытия, свеча будет бычьей (растущей), что говорит о преобладании покупателей.

Торговая стратегия на пробой High и Low

Когда цена открытия выше цены закрытия, формируется медвежья (снижающаяся) свеча, указывающая на преобладание продавцов. Экстремумы свечи, обозначенные уровнями High и Low, демонстрируют границы колебания цены в течение рассматриваемого временного отрезка.

Использование этих уровней для торговли внутри диапазона не рекомендуется, поскольку на трендовом рынке новые свечи могут пробивать предыдущие границы, а попытки заработать на отскоках от этих уровней часто приводят к убыткам.

Предлагаемая стратегия Форекс строится на пробое максимумов и минимумов предыдущего дня. Она проста в освоении и применении, что делает её удобной для трейдеров разного уровня подготовки.

Пошаговый алгоритм

- Дождаться закрытия дневной свечи (обычно это 00:00 по времени брокера).

- Провести горизонтальные уровни через High и Low этой свечи — именно их пробой будет сигналом для входа в рынок в новом торговом дне.

- Для анализа входных точек можно перейти на более короткие таймфреймы (M15, M30).

- При пробитии уровня Low открывается позиция на продажу, а при преодолении High — на покупку. Торговать можно вручную, однако это неудобно, так как пробой может произойти в любое время суток. Оптимальный вариант — использование отложенных ордеров.

- Устанавливаются два отложенных ордера: Buy Stop — немного выше максимума свечи, Sell Stop — чуть ниже её минимума.

- Защитные стоп-лоссы размещаются за противоположными уровнями свечи: для покупки — ниже минимума, для продажи — выше максимума.

Дополнительные рекомендации

- Вместо фиксированных стоп-лоссов можно использовать трейлинг-стоп, однако он работает только при включенном терминале. Такой подход позволяет динамически защищать прибыль, если цена внезапно развернется.

- Если трейлинг-стоп не используется, фиксацию прибыли можно осуществлять вручную или через тейк-профит, равный размеру стоп-лосса.

- Когда срабатывает один из отложенных ордеров, второй нужно удалить.

- Если сделка не закрылась в течение суток, дальнейшие действия зависят от её результата: убыточную необходимо ликвидировать, прибыльную — либо зафиксировать, либо перевести в безубыток.

- В начале нового дня нужно обновить уровни High и Low, удалив старые, так как они теряют актуальность.

Особые случаи

Когда на рынке наблюдаются резкие ценовые колебания (например, после выхода значимых новостей), дневная свеча может быть аномально большой (свыше 100 пунктов). Это увеличивает потенциальный стоп-лосс, что не всегда приемлемо с точки зрения риск-менеджмента. В таких ситуациях есть три варианта действий:

- Пропустить торговлю, если риск слишком высок.

- Войти минимальным лотом, чтобы общий риск оставался в допустимых пределах.

- Сократить стоп-лосс, но при этом учитывать технические обоснования, например, устанавливая его за ближайший локальный экстремум на таймфрейме H1.

Применяя данную стратегию, трейдер обычно заключает не более одной сделки в день. Важно правильно рассчитывать объем позиции, ориентируясь на средний размер стоп-лосса, который примерно равен величине дневной свечи.

Перед реальным использованием стратегии рекомендуется протестировать её на демо-счёте, в тестере стратегий или вручную по историческим данным, чтобы оценить математическое ожидание и эффективность на выбранном активе.

Еврозона

В апреле розничные продажи в зоне евро остались на уровне предыдущего месяца. Напомним, в марте зафиксировано снижение показателя на 0,6%, и эксперты ожидали восстановления в апреле. Однако рост оказался скромным — годовой прирост составил лишь 1,4%, что ниже ожиданий аналитиков. Наиболее заметное падение продаж произошло в Германии и Бельгии. Во Франции и Испании, напротив, наблюдалось оживление покупательской активности.

Особенно низким спросом в этот период пользовались одежда и бытовая техника.

США

Американский рынок труда в мае показал самый слабый рост за последние пять лет. Причиной стало снижение занятости в производственном секторе и забастовка сотрудников Verizon. За месяц в несельскохозяйственном секторе появилось лишь 38 тысяч новых рабочих мест, что значительно ниже ожидаемых 164 тысяч. Это худший показатель с осени 2010 года.

Производственный сектор сократился на 36 тыс. рабочих мест — антирекорд с февраля 2010-го. Даже если не учитывать влияние забастовки, рост занятости не превысил бы 72 тыс. человек. Несмотря на это, уровень безработицы снизился до 4,7%, однако частично из-за ухода людей с рынка труда.

Среднечасовой доход вырос на 0,2% — до 2,5% в годовом выражении. Для ускорения инфляции, как отмечают экономисты, необходим рост на 3–3,5%. В частном секторе создано всего 25 тыс. рабочих мест — минимальный показатель с 2010 года.

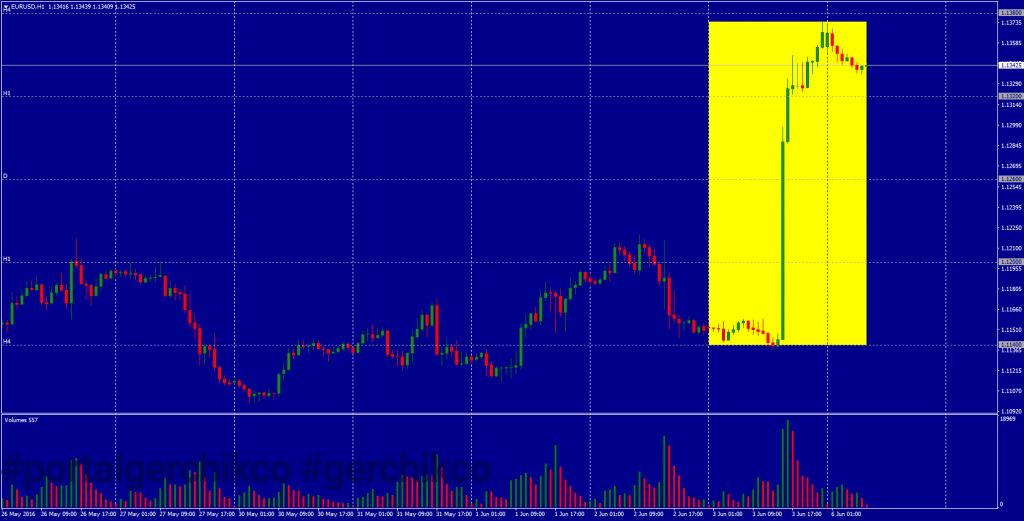

Такие данные вызвали обвал доллара на валютном рынке: пара EUR/USD подскочила более чем на 200 пунктов, протестировав отметку 1.1372.

Китай

Народный банк Китая в понедельник поднял курс юаня к доллару на 0,45%, установив его на уровне 6,5497 юаня. Это на 296 пунктов ниже курса предыдущей пятницы. Неделей ранее регулятор фиксировал курс юаня на самых низких позициях с 2011 года.

Напомним, с 2005 года курс китайской валюты постепенно укреплялся, особенно активно в 2009–2014 годах. Однако в августе 2015 года Центробанк Китая внезапно девальвировал юань, вызвав панические настроения на биржах. В начале 2016 года последовало новое ослабление — более чем на 1,5%, что стало крупнейшим движением курса с момента прошлогоднего обвала.

Нефть

Мировые котировки нефти в понедельник демонстрируют стабильный рост. Фьючерсы на Brent с поставкой в августе подорожали до 50,08 долларов за баррель, а контракты на WTI — до 49,13 долларов.

По данным Baker Hughes, за неделю количество буровых в США выросло на 4 единицы и составило 408 установок. Число буровых по добыче нефти увеличилось на 9 — до 325. Несмотря на это, в годовом выражении снижение составляет почти 53%.

Рынок поддерживает и прогноз главы департамента экономического развития Абу-Даби — Али Маджеда аль-Мансури. В интервью он выразил уверенность, что к концу года цена может достичь 55–60 долларов.

Туризм и налоги в Греции

Из-за нестабильности в странах Ближнего Востока (Египет, Турция, Тунис) всё больше туристов выбирают Грецию. За первый квартал текущего года число приезжих увеличилось на 6,1%. Туризм остается единственной активно развивающейся отраслью в экономике страны, обеспечивая занятость для 20% населения.

Однако новый налоговый пакет, принятый парламентом, может ухудшить ситуацию. С 1 июня вступил в силу повышенный НДС на алкоголь, кофе, табак и гостиничные услуги, что создает риски для ключевого сектора.

BHS: конец эпохи

Британская торговая сеть BHS, основанная в 1928 году, объявила о банкротстве. Это приведёт к закрытию 11 тыс. рабочих мест. Конкуренция со стороны таких брендов, как H&M, Zara и Primark, вытеснила BHS с рынка: за 15 лет доля сети сократилась с 2,5% до 1%.

Основной причиной кризиса эксперты называют политику бывшего владельца Филипа Грина, который вместо инвестиций направлял прибыль на выплату дивидендов.

Индикатор Real Market Volume: мощный инструмент анализа от Gerchik & Co

Компания Gerchik & Co разработала и внедрила на рынок уникальный аналитический продукт — индикатор Real Market Volume. Он обеспечивает пользователю наглядную картину распределения объёмов на валютном рынке, демонстрируя ключевые действия крупных участников. Индикатор отражает тесную взаимосвязь между объёмами торгов, ценовыми изменениями и временными интервалами.

Благодаря этому инструменту трейдер может синхронизировать свои действия с профессионалами рынка Форекс, получая преимущества в анализе и принятии решений. Это реальный шанс для клиентов компании повысить финансовую отдачу от торговли.

Индикатор доступен в разделе «Меню ‑ Сервис» в личном кабинете и предназначен для пользователей, прошедших верификацию.

Real Market Volume и его функциональность

Данные, получаемые от Чикагской товарной биржи (CME), поступают напрямую без задержек, поскольку они закупаются брокером. Бесплатная версия сопровождается 20-минутной задержкой, что может существенно повлиять на результат при высокой волатильности рынка.

Инструмент одинаково полезен как для начинающих трейдеров, так и для профессионалов. Не потребуется искать нужную информацию на сторонних ресурсах — вся аналитика представлена в терминале в удобном формате.

Основные преимущества Real Market Volume:

- визуализация действий ведущих участников рынка;

- быстрая идентификация ключевых торговых уровней и снижение вероятности неудачных входов;

- расширенные данные для анализа динамики цен с учётом распределения объёмов;

- прирост вероятности успешной сделки до 53%;

- точная оценка значимости торговых уровней;

- настройка диапазонов и периодов анализа по усмотрению трейдера;

- отсутствие лимита на число открытых графиков валютных пар;

- отображение Point of Control (наиболее активная ценовая зона торгов);

- сокращение количества неэффективных стоп-приказов более чем на 40%;

- эффективный инструмент для ежедневного мониторинга рыночных трендов.

Технические особенности и удобство использования

Real Market Volume отличается высокой производительностью. Он способен обрабатывать поток до 100 котировок в секунду по каждому активу. Поддерживается анализ валютных пар и таких индексов, как Nasdaq и S&P 500.

Трейдер видит рыночные объёмы в реальном времени. Принцип прост: цена движется от зоны ликвидности к следующей области интереса. Сначала происходит накопление позиции, затем — её распределение по наименее сопротивляющемуся пути.

Обновление данных выполняется автоматически каждые 5 минут, либо вручную — при изменении параметров. Индикатор учитывает форвард-пойнт — разницу между спотовыми и фьючерсными котировками — и самостоятельно корректирует положение.

Графическое представление и будущее развитие

Индикатор отображается в виде горизонтальной диаграммы, где по выбранному времени видно объёмное распределение по цене. Выделенные объёмы формируют так называемую «зону стоимости» — наиболее привлекательную область для крупных инвесторов.

В перспективе Real Market Volume получит доступ к данным NYMEX и COMEX, с добавлением новых инструментов: нефти, золота и других активов. Количество поддерживаемых инструментов будет увеличиваться, а функционал — совершенствоваться.

Индикатор отлично подходит для работы в интрадей, среднесрочной торговле и стратегиях сопровождения трендов. Решения от Gerchik & Co направлены на повышение эффективности работы трейдера и упрощение анализа. Использование Real Market Volume делает торговлю более осознанной, продуктивной и уверенной.

Экономика

Новинка от Gerchik & Co: анализ объема с Real Market Volume

Индикатор «Real Market Volume» от Gerchik & Co: инновационный инструмент для успешной торговли

Компания Gerchik & Co представила трейдерам уникальную разработку — индикатор «Real Market Volume», который открывает новые горизонты в анализе и прогнозировании движения рынка. Использование этого инструмента даёт весомое преимущество, помогая значительно повысить количество прибыльных сделок.

Основные преимущества индикатора «Real Market Volume»

Этот индикатор отвечает современным требованиям трейдинга и отличается высокой точностью, простым интерфейсом и удобством в использовании.

С его помощью вы сможете:

- Точно определять направление рыночного тренда.

- Отслеживать появление крупных игроков на рынке.

- Анализировать реальные объёмы, распределяемые покупателями и продавцами.

- Находить стратегически важные точки входа и выхода.

- Получать достоверные объёмные данные без необходимости обращения к сторонним источникам.

Индикатор поддерживает гибкую настройку рабочих параметров: вы можете задать желаемые временные периоды, настроить диапазоны, а также открыть неограниченное количество графиков одновременно.

Универсальность и адаптивность

«Real Market Volume» работает со всеми таймфреймами и отлично вписывается в любую торговую стратегию — от скальпинга до среднесрочной торговли. Поддерживается работа с популярными валютными парами, индексами S&P 500 и Nasdaq. Все данные поступают напрямую с биржи CME — без задержек и искажений.

Как подключить индикатор

Если вы уже являетесь клиентом Gerchik & Co и прошли верификацию, у вас есть возможность протестировать индикатор бесплатно в течение 30 дней.

Для этого выполните следующие шаги:

- Авторизуйтесь в личном кабинете на сайте.

- Перейдите в раздел «Сервисы».

- Скачайте и установите индикатор.

Если вы ещё не клиент, просто зарегистрируйтесь и пройдите верификацию, чтобы получить доступ к инструменту.

Продление доступа и бонусы

По окончании пробного периода вы можете продолжить использование, пополнив счёт на сумму от $500. После пополнения индикатор продолжит работу автоматически.

Дополнительно вы получите ценные бонусы:

- Пополнение на $500 — готовая стратегия для торговли.

- Пополнение от $1000 — стратегия и обучающие материалы по эффективному применению индикатора в трейдинге.

Заключение

Индикатор «Real Market Volume» от Gerchik & Co — это ключ к глубинным рыночным процессам, которые остаются незаметными для большинства участников рынка. С его помощью вы получите уникальную информацию, усилите свои аналитические возможности и сможете вывести свою торговлю на новый уровень.

Не упустите шанс взглянуть на рынок под другим углом и улучшить свои результаты уже сегодня

- Бизнес1 год назад

Сколько налогов поступило в бюджет от сервисов такси за три месяца

- 1 год назад

«Цифровая маркировка воды и напитков снизит объемы теневого сегмента» — Налоговый комитет

- Бизнес1 год назад

В феврале Центробанк оштрафовал три коммерческих банка

- Бизнес1 год назад

China Nuclear Uranium могут привлечь к разработке урановых рудников в Узбекистане

- 1 год назад

Официальный курс доллара от Центробанка установил новый рекорд

- Бизнес1 год назад

Отраслевые ассоциации предлагается перевести в структуру ТПП

- 1 год назад

К строительству жилых домов подрядчиков будут допускать в зависимости от рейтинга

- 1 год назад

Более 900 млн сумов было расхищено при закупке компьютеров для школ