Экономика

Что показывает P/E и как на нём зарабатывать: пример SCHN

На предыдущем занятии мы обсудили ключевые моменты, на которые следует обращать внимание при выборе акций для торговли или инвестиций. Также была затронута тема диверсификации, понятие портфеля и значение корпоративного управления. Теперь настало время перейти к изучению финансовых коэффициентов. Начнём с одного из важнейших — показателя P/E.

Что такое коэффициент P/E

P/E — это один из основных финансовых мультипликаторов, который помогает определить, насколько справедливо оценена акция компании. Он служит ориентиром для инвесторов при анализе стоимости ценных бумаг.

Аббревиатура P/E расшифровывается как «Price to Earnings», то есть отношение рыночной цены акции к годовой прибыли, приходящейся на одну акцию. Этот показатель отражает, сколько долларов инвестор готов заплатить за $1 прибыли компании. По этой причине его также называют «ценовым мультипликатором».

Например, если компания торгуется с P/E, равным 10, это означает, что инвестор согласен вложить $10 ради получения $1 прибыли в год.

Обычно нормальным считается диапазон P/E от 14 до 20. Если значение ниже — это может указывать на финансовые трудности компании. Если выше — есть вероятность переоценки акций.

Важно: обратный коэффициент P/E даёт представление о доходности и рассчитывается по формуле E/P = 1 / (P/E).

Формула расчёта P/E

Существует два способа расчета коэффициента:

1. Классический способ:

P/E = Текущая рыночная цена акции / Прибыль на одну акцию

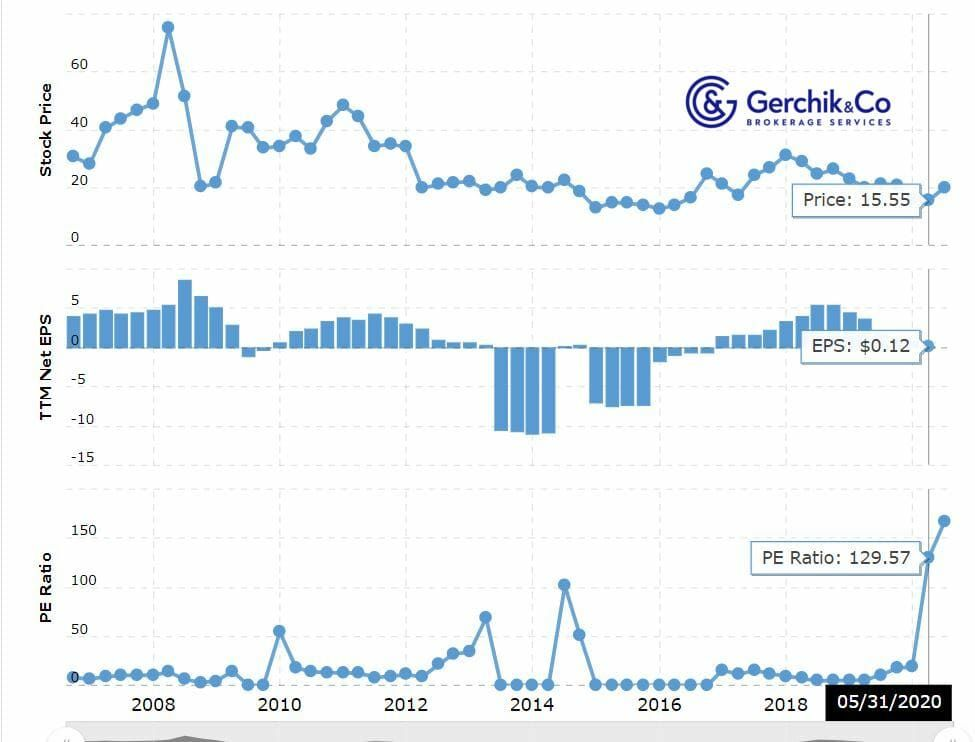

Рассмотрим пример на двух компаниях из одной отрасли — Schnitzer Steel Industries (SCHN) и Nucor Corp (NUE).

- P/E SCHN = 15,55 / 0,12 = 129,58

- P/E NUE = 41,41 / 1,68 = 24,65

Если учитывать, что средний коэффициент P/E в данном секторе составляет 26,4, то можно сделать вывод: акции SCHN переоценены, тогда как акции NUE соответствуют рыночной стоимости.

2. Альтернативный метод:

P/E = Рыночная капитализация / Совокупная годовая прибыль компании

Пример: согласно отчету Schnitzer Steel на 31 августа 2019 года:

- P/E = 620 000 / 56 345 ≈ 11

Для сравнения, если рассчитать по первой формуле:

- P/E = 21,24 / 2 = 10,62

Разница незначительная, а значит, оба способа допустимы и дают сопоставимые результаты.

Разновидности анализа P/E

P/E можно анализировать с разных позиций:

- Среднерыночный уровень

- Среднеотраслевой уровень — позволяет объективно оценить переоцененность или недооцененность компании. Обычно норма P/E по отраслям колеблется от 12 до 18. Значение выше 20 указывает на переоценку, ниже 6 — на возможную недооценку.

- Историческая динамика

- Сравнение с конкурентами

- Географический фактор — значения P/E существенно различаются в зависимости от региона. На развитых рынках он, как правило, выше, чем на развивающихся.

Где найти актуальные данные по P/E

Показатель P/E доступен на многих аналитических сайтах:

Подводим итоги

На значение P/E напрямую влияет цена акции и её прибыльность. Однако важно учитывать и следующие моменты:

- P/E рассчитывается на основе прошлых или текущих данных — в будущем ситуация может измениться.

- Коэффициент может варьироваться в зависимости от временного горизонта: квартального, годового и пр. Лучше опираться на скользящий годовой показатель с одного ресурса.

- Некоторые компании имеют аномально высокие P/E — это не гарантирует сохранения таких значений в будущем.

Для принятия взвешенного решения об инвестициях в ту или иную компанию необходимо учитывать совокупность факторов и использовать разные мультипликаторы. Этому мы посвятим следующие уроки.

Когда книга говорит с тобой лично

Бывало ли у вас такое, что, открыв книгу, вы сразу чувствуете: это не просто текст? Что автор будто бы обращается прямо к вам — честно, искренне, без фальши. И уже с первых строк предисловия появляется желание читать дальше, думать, переосмысливать, обсуждать.

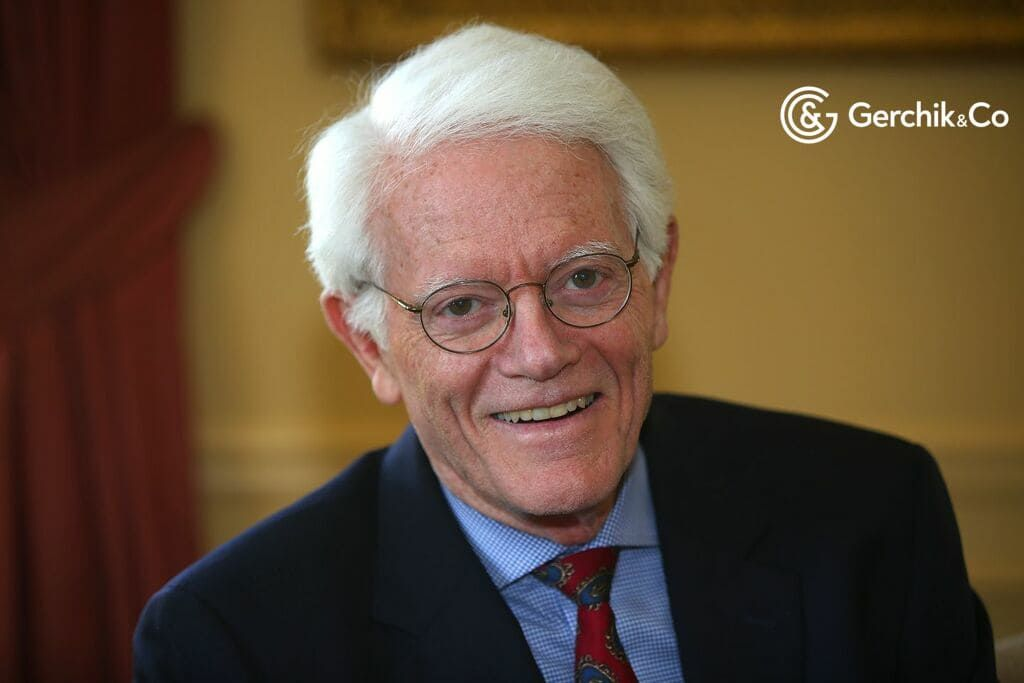

Особенно, если автор умеет разговаривать легко, с юмором, избегая нравоучений, но при этом делится настоящими инструментами для понимания сложных вещей. И если он — не кто-нибудь, а сам Питер Линч, легенда инвестиционного мира, человек, чьи методы признаны лучшими за всю историю фондовых рынков.

Если вы еще не держали его книги в руках — срочно исправляйте это. Хотя бы потому, что перед вами — настоящие сокровищницы практических знаний и жизненного опыта, собранных человеком, который знает, о чем говорит.

Почему стоит слушать Питера Линча?

С самого детства Линч стремился к самостоятельности. Уже в 11 лет он подрабатывал в гольф-клубе, таская клюшки. Именно там он впервые услышал разговоры об акциях и инвестициях — и именно они сформировали его интерес к фондовому рынку.

Первую серьезную сумму — $1000 — он вложил в компанию Flying Tigers Airlines. Эти инвестиции выросли в 10 раз! А заработанные $10 000 он направил на обучение в престижной бизнес-школе Wharton.

Упорство, ясная цель и постоянная работа над собой сделали его одним из самых выдающихся менеджеров в истории. Работая в фонде «Магеллан», он обеспечил прирост капитала на 2700% за 13 лет, что стало недостижимым эталоном даже для опытных трейдеров.

И, несмотря на свои успехи, Линч подчеркивает — его книги адресованы простым инвесторам, которые только начинают путь в мир финансов. Он уверен: у каждого есть шанс добиться успеха, если подойти к делу с умом.

Практика, а не теория

Если вы хотите научиться грамотно распоряжаться деньгами, вам пригодятся две ключевые книги Питера Линча:

- «Метод Питера Линча: стратегия и тактика индивидуального инвестора»

- «Переиграть Уолл-Стрит»

Эти книги объясняют, как работает фундаментальный анализ — так просто, что и ребенок поймет. Никаких утомительных формул, минимум теории и максимум реальных примеров. Вы научитесь читать баланс компании, оценивать качество бизнеса, выявлять эффективные модели управления.

Линч настойчиво советует: покупайте акции тех компаний, чья продукция вам знакома и нравится. Но не забывайте разбираться, как устроен бизнес изнутри и насколько цена акции оправдана результатами.

Без иллюзий и спекуляций

Автор практически не упоминает технический анализ — он всегда отдавал предпочтение фундаментальному подходу. И уж точно не поощряет спекуляции: опционы, фьючерсы, короткие продажи — это, по его мнению, путь в никуда.

Если вы выбираете, с какой книги начать — неважно. Просто начните. Они обе читаются легко, с юмором, живым языком и множеством мудрых наблюдений.

Что вы получите

- Четкое понимание того, как анализировать компанию перед инвестированием

- Примеры успешных (и не очень) сделок из реального опыта Линча

- Простые советы, применимые даже на развивающихся рынках

- Возможность заглянуть в мышление одного из величайших инвесторов в истории

Несколько ложек дегтя

Есть нюансы, о которых стоит знать заранее:

- Основной фокус — американский фондовый рынок

- Множество примеров и названий компаний из США

- Желательно прочитать книги дважды, чтобы понять всю глубину анализа

Но после второго прочтения вы ясно увидите: каждый выбор акций был результатом детального анализа. Никакой интуиции — только точный расчет и объективная оценка.

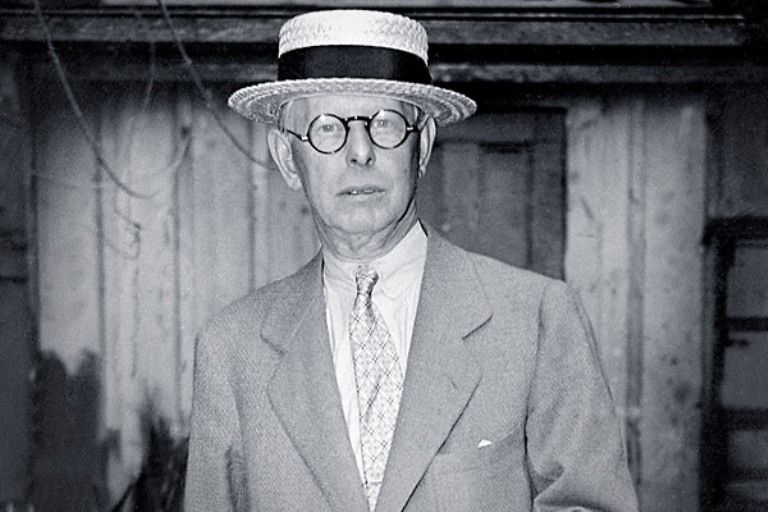

Легенда биржи: путь Джесси Ливермора от фермера до финансового титана

Азартный игрок, человек с железными нервами, виртуоз трейдинга и гений рынка — Джесси Ливермор стал символом как триумфа, так и трагедии в мире финансов. Он искал не столько богатства, сколько любви, а его история вызывает споры до сих пор: стоит ли подражать такому пути или это предупреждение для мечтателей?

Формула успеха по-Ливермору:

5 долларов, умноженные на упорство всей жизни, дают бесконечные возможности выбора.

Ранние годы

Будущий «волк с Уолл-стрит» родился 29 июля 1877 года в скромной деревушке Шрусбери, штат Массачусетс. Его семья жила небогато: отец трудился на ферме, мать вела хозяйство. Деревенский быт подходил лишь тем, кто не мечтал о большем или уже достиг желаемого и отступал в тень.

С юных лет Джесси проявлял выдающиеся способности к точным наукам — за один год он освоил программу по математике за три года. Однако школьные стены быстро стали тесны для любознательного ума. К тому же отец требовал от сына продолжения семейной традиции и работы на земле.

Это побудило подростка искать свой путь. В 13 лет он покинул дом с пятью долларами в кармане. Уже к 15 годам он зарабатывал в букмекерских конторах до 1000 долларов — тогда это были немалые деньги.

Ливермор верил, что случайности, происходившие с ним, были неслучайны. Первую работу он нашёл буквально сразу после прибытия в Бостон: устроился в офис, занимающийся ставками на стоимость акций. Его задачей было записывать биржевые котировки, поступавшие из Нью-Йорка.

Начало пути трейдера

Порой будущий магнат видел сны, в которых предугадывал рост или падение цен на рынке. За это коллеги прозвали его Юным Гением. Сила наблюдательности и умение замечать закономерности быстро дали результат: Ливермор понял, что динамика котировок поддаётся прогнозированию.

Первая успешная ставка принесла ему три доллара. За короткое время он вернул деньги, взятые из семейных накоплений, и дополнительно заработал $300.

Этот опыт определил его судьбу. Он больше не был простым мальчиком из глубинки — он стал на путь трейдера, для которого не существовало потолка.

Одним из самых ярких качеств Ливермора была честность. Даже будучи на грани банкротства, он всегда расплачивался по долгам и компенсировал убытки клиентам, несмотря на освобождение от юридических обязательств.

К вершинам и обратно

Интуиция, аналитические способности и постоянная работа над собой сделали Ливермора примером для всех начинающих трейдеров. Его считают основателем технического анализа. Но этот путь был усыпан не удачей, а трудолюбием.

Когда он осознал пределы, к которым его подвела работа в бостонской конторе, Ливермор уволился. Но несмотря на достойное расставание, многие компании отказывались сотрудничать с ним. Букмекеры не желали работать с теми, кто стабильно выигрывал. Так он отправился за новыми знаниями и возможностями в Нью-Йорк, имея при себе всего $2000.

Нью-Йорк и большие ставки

Биржевые игры в Нью-Йорке были агрессивны и жестоки. Ошибки дорого стоили, но Ливермора это лишь подстёгивало. Он стремительно заработал $50 000, однако, полагаясь на интуицию, вскоре почти всё потерял.

Но поражение не сломило его. Он проанализировал ошибки, усилил свои знания и вновь вернулся в игру, уже опираясь не только на чутьё, но и на фундаментальный анализ. Способность моментально обрабатывать огромные объёмы информации позволила ему не только восстановиться, но и задавать правила на рынке.

Момент славы и крах

Однажды он заключил сделку на миллион долларов — и выиграл. Это стало сенсацией, открывшей ему двери в высшее общество. С этого момента началась гламурная жизнь: шикарные особняки, элитные костюмы, путешествия, дорогие яхты, роскошные автомобили и внимание публики.

Но с приходом славы пришли и новые испытания. Потери, падения, банкротства, затем — вновь взлёты. Его история стала циклом успехов и неудач. Он снова и снова возвращался на вершину, и каждая ошибка превращалась в урок.

Личная жизнь Джесси Ливермора: за гранью славы

Несмотря на статус миллионера и легенду Уолл-стрит, Ливермор в личной жизни испытывал одиночество. Работа служила для него убежищем от пустоты, которую он ощущал, оставаясь один. Он мог покорять финансовые вершины, но в бытовом плане был обыкновенным человеком, которому не хватало простого человеческого тепла.

Первый брак: любовь и разочарование

Осенью 1900 года Джесси женился на молодой красавице из Индианаполиса — Нетти Джордан. Это событие стало настоящим глотком воздуха, внёсшим покой в бурную жизнь трейдера.

Однако семейное счастье оказалось мимолётным. Постепенно отношения охладели. Вместо уюта дома Ливермора стали ждать упрёки, слёзы и обвинения. Жена не принимала его постоянной занятости и того, что финансовая стабильность приходила и уходила с резкими колебаниями рынка.

Оказавшись в тяжёлой ситуации, Ливермор предложил Нетти заложить украшения, но получил категорический отказ. Этот эпизод стал поворотной точкой — последовал развод, затянувшийся на годы. За это время Ливермор вновь встал на ноги, а Нетти пыталась вернуться, но дверь осталась закрытой.

Дороти: страсть и разрушение

Следующей избранницей стала актриса по имени Дороти. Её харизма и артистичность произвели впечатление на Джесси. Она была тонкой, ранимой и капризной – настоящей театральной дивой. Их союз был столкновением противоположностей: человек разума и женщина эмоций.

Семейная жизнь с Дороти вскоре превратилась в череду проблем. Она не сдерживала себя в тратах, часто увлекалась алкоголем и светскими удовольствиями. В это же время появились слухи и о неверности самого Ливермора. Постепенно напряжение между ними переросло в конфликт, который закончился расставанием.

У них осталось двое сыновей. Во время одного из бурных скандалов в состоянии опьянения Дороти выстрелила в одного из них. К счастью, ранение оказалось не смертельным, но скандал получил огласку.

Последняя попытка

Третий брак Ливермора случился спустя год после развода. Его новой женой стала Харриет Метц Нобель — женщина с драматичной репутацией. Он стал её четвёртым супругом. Биографы отмечали, что все её предыдущие мужья покончили с собой. Был ли осведомлён о её прошлом сам Ливермор — остаётся неизвестным.

Биржевая война и её цена

Жизнь словно играла с ним в контрасты: провалы в личном – против успехов на рынке. В 1907 году Джесси спровоцировал биржевой обвал, делая ставки на снижение котировок. Участники Нью-Йоркской фондовой биржи были вынуждены вмешаться и предложили ему компенсацию за прекращение операций, чтобы спасти рынок от краха. Ливермор согласился, тем самым укрепив свою репутацию как уникального аналитика.

Пик карьеры пришёлся на 1929 год — период начала Великой депрессии. Ливермор вовремя предсказал грядущий кризис и сменил стратегию, в отличие от большинства. Его состояние выросло до 100 миллионов долларов. Многие полагают, что именно его действия ускорили мировой финансовый спад.

Маска благополучия

Несмотря на внешнее процветание, внутри Ливермор чувствовал давление. Он стал мишенью для ненависти со стороны разорённых трейдеров и простых людей. Истории о людях, выбрасывающихся из окон из-за финансовых потерь, оказывали на него сильное влияние. Его успех стал для кого-то чужим несчастьем.

В конечном счёте самоуверенность подвела его. Он сделал рискованную ставку всем капиталом и потерпел поражение. Годы попыток восстановиться не дали желаемого результата. Преследуемый долгами, упадком и внутренней пустотой, Ливермор добровольно ушёл из жизни.

Наследие великого спекулянта

После себя он оставил не только память о взлётах и падениях, но и труды, которые и сегодня читают трейдеры по всему миру.

Книга «Как торговать на фондовом рынке» стала основополагающим трудом, содержащим вечные принципы торговли, не потерявшие актуальности даже в цифровую эпоху.

Другой важный труд — «Воспоминания биржевого спекулянта» — написан в форме интервью и раскрывает философию и психологию торговли. Автором числится Эдвин Лефевр, но многие считают, что идеи и текст принадлежат самому Ливермору.

Экономика

Проскальзывание на рынке: как не потерять деньги

Проскальзывание на финансовом рынке: причины, риски и защита

Проскальзывание — это одно из тех явлений, которое доставляет немало неудобств трейдерам. В этой статье разберем, что собой представляет проскальзывание на Форекс и других рынках, в каких ситуациях оно возникает, а также узнаем, насколько критичным оно может быть для разных типов трейдеров.

Что такое проскальзывание и когда оно происходит

Проскальзывание возникает тогда, когда ордер исполняется по цене, отличной от той, на которую рассчитывал трейдер. Разница может составлять несколько пунктов, что влияет на итоговую прибыль или убыток.

Примеры из практики:

- Реквот (Requote) — вы отправляете ордер на покупку или продажу по текущей цене, но пока заявка доходит до брокера, цена уже изменилась. Система предлагает новую котировку — это и есть реквотинг.

- Скользящий стоп-лосс — если ордер на закрытие позиции сработал не по заранее заданной цене, это считается проскальзыванием. В большинстве случаев убыток оказывается выше, чем планировалось.

- Тейк-профит или ручное закрытие сделки — подобное проскальзывание снижает ожидаемую прибыль, так как ордер исполняется по менее выгодной цене.

Почему происходит проскальзывание

Ключевые причины можно разделить на две группы: рыночные и технические.

Рыночные причины:

- резкие колебания цен на фоне новостей или публикации макроэкономических данных;

- высокая волатильность, при которой цена меняется быстрее, чем система успевает выполнить ордер.

Факторы, связанные с брокером:

- скорость обработки заявок;

- тип торгового счета (например, стандартный, STP, ECN);

- используемая модель исполнения ордеров.

Дополнительный фактор — качество интернет-соединения трейдера. При медленном соединении время передачи заявки увеличивается, и сделка может быть исполнена по уже измененной цене.

Проскальзывание на Форекс

На валютном рынке подобные ситуации встречаются довольно часто. Особенно это актуально в моменты публикации важных экономических новостей. В то же время серьезные брокеры — такие как Gerchik & Co — стараются минимизировать влияние проскальзываний, предлагая клиентам прямой выход на рынок (STP-модель), что сокращает количество посредников и снижает риски задержек.

Тем не менее, полностью исключить проскальзывание невозможно. Даже при идеальных технических условиях, при высокой активности на рынке возможны отличия между заявленной и фактической ценой.

Насколько это опасно

Влияние проскальзывания напрямую зависит от используемой стратегии:

- Для среднесрочной и долгосрочной торговли проскальзывания не играют критической роли. Если вы зарабатываете десятки пунктов с одной сделки, отклонение в 1–2 пункта не имеет значения.

- Для скальперов и внутридневных трейдеров даже малейшее проскальзывание может быть убыточным. Когда целевой профит составляет 5–10 пунктов, потеря 2–3 пунктов — это уже 20–50% от потенциального заработка.

Как минимизировать риски проскальзывания

Полностью защититься от проскальзываний нельзя, но можно существенно сократить их частоту и влияние:

1. Выбор надежного брокера:

- отдавайте предпочтение компаниям с прозрачной моделью исполнения (STP или ECN);

- избегайте брокеров с признаками «кухни», которые могут искусственно создавать задержки.

2. Высокоскоростной интернет:

- используйте стабильное и быстрое подключение;

- по возможности размещайте торговый терминал ближе к серверу брокера (например, через VPS).

3. Понимание рыночной ситуации:

- в периоды выхода важных новостей вероятность проскальзывания возрастает;

- применяйте умеренные объемы сделок и консервативный риск-менеджмент;

- не забывайте о психологической устойчивости — в пиковые моменты трейдеру важно не поддаваться эмоциям.

4. Установите «риск-менеджер»:

- заранее задайте параметры допустимого риска;

- в случае нестабильной ситуации программа автоматически ограничит потери и предотвратит необдуманные действия.

- 1 год назад

«Цифровая маркировка воды и напитков снизит объемы теневого сегмента» — Налоговый комитет

- Бизнес1 год назад

Сколько налогов поступило в бюджет от сервисов такси за три месяца

- Бизнес1 год назад

China Nuclear Uranium могут привлечь к разработке урановых рудников в Узбекистане

- 1 год назад

В феврале Центробанк оштрафовал три коммерческих банка

- 1 год назад

Официальный курс доллара от Центробанка установил новый рекорд

- 1 год назад

К строительству жилых домов подрядчиков будут допускать в зависимости от рейтинга

- Бизнес1 год назад

Отраслевые ассоциации предлагается перевести в структуру ТПП

- 1 год назад

Более 900 млн сумов было расхищено при закупке компьютеров для школ