Экономика

Порядок в трейдинге: структурируем инструменты и стратегии

Совсем недавно я посвятил отдельный вебинар этой теме, но решил добавить ещё несколько строк для закрепления мысли.

Визуальная форма подачи информации позволяет значительно лучше её усваивать. Многие идеи можно зафиксировать прямо в своём алгоритме, выделяя важные моменты, например, красными чернилами.

Чтобы не дублировать уже сказанное, я изложу ключевые мысли в виде отдельных постулатов. Именно они, по моему мнению, являются основополагающими для развития трейдера и формирования системного подхода к обучению.

Всё начинается с идеи и фундамента, за которыми следуют опыт и теория

Почему же путь к становлению профессионального трейдера столь долог? Очень часто у новичков не хватает либо финансовых ресурсов, либо терпения, чтобы пройти его до конца.

Никого не удивляет, что для того, чтобы стать врачом, инженером или пилотом, необходимо получить обширные знания, пройти годы учёбы и набраться практического опыта.

Однако в мире спекуляций многие идут по ложному пути. Виной тому — реклама и иллюзия быстрого заработка. В результате новички выстраивают неправильную стратегию и терпят неудачу.

Как структурировать обучение трейдингу

Часто процесс выглядит следующим образом:

- попытка blindly применить советы гуру или форумных «знатоков», даже не понимая сути (в результате — хаотичные сделки, вне системы и математического расчёта);

- поиск новых идей приводит к мысли о необходимости чтения книг (при этом зачастую уже потеряна значительная часть капитала, а желание сэкономить заставляет читать низкокачественные материалы);

- очередные неудачи вызывают разочарование в литературе. Проблема здесь не в книгах, а в отсутствии чёткой цели и понимания, что именно нужно искать;

- решение пройти профессиональное обучение (при этом сохраняются завышенные ожидания мгновенного эффекта);

- вместо того чтобы планомерно внедрять изученную систему и работать со статистикой, трейдер продолжает бесконечные эксперименты (отсюда новые разочарования и поиск «волшебной кнопки»);

- забывается, что в любой профессии годы практики — неотъемлемая часть пути;

- если хватает ума и средств вернуться к правильной стратегии, начинается настоящий рост. А книги становятся дополнительным источником знаний.

Правильный путь — это фундаментальная идея и понимание своего преимущества на рынке. Затем приходит практический опыт, а уже потом — работа с теоретическим материалом. Когда знаешь, что именно ищешь в книге, процесс обучения становится эффективным.

Определите своё преимущество одним предложением — это ядро вашей системы

Рынок — это конкурентная среда, где сталкиваются бизнес и эмоции. Алгоритм здесь играет роль бизнес-плана и является необходимой частью торговой системы.

Но просто описать пошаговый процесс сделки недостаточно. Картинки с примерами, где цена «по учебнику» движется в нужную сторону, — не гарант успеха.

Важно понимать, в чём именно ваше преимущество, почему выбранная система даёт доходность, каковы её вероятностные характеристики. Без этого алгоритм становится бессмысленным набором правил, толкающим трейдера на новые эксперименты.

А эксперименты без системы — это лишние траты времени и капитала. Важно помнить: в спекулятивной деятельности цель — рост капитала.

Делайте проще

Многие новички, да и опытные трейдеры, находящиеся в поиске стабильной прибыли, склонны думать, что за терминалом их «переигрывают» команды математиков или Нобелевских лауреатов.

Это заблуждение. Достаточно вспомнить, чем закончилась история Long Term Capital Management. Чем сложнее ваша система, тем сложнее её оптимизировать под постоянно меняющийся рынок.

Ваша торговая система должна быть простой и строиться на понимании рыночной механики и чётких статистических данных. Ничего лишнего.

Индикаторы — не враги, но вторичны

На стадии обучения многие новички начинают верить, что индикаторы способны предсказать движение цены.

В этом есть логика: кажется, что за сложными формулами стоят серьёзные научные разработки. Однако индикатор — это всего лишь математическое выражение, производное от цены.

Индикаторы дают сигналы с запозданием, а значит — ухудшают входные параметры сделки (более высокая цена входа, больший риск, меньший потенциал). Но это не значит, что индикаторы бесполезны — они широко применяются в автоматических системах.

Чтобы эффективно использовать индикаторы в торговых роботах, необходимо глубоко понимать природу рыночных движений и математическую основу системы, чтобы своевременно её адаптировать.

Форумы и чаты: информация требует фильтрации

На начальном этапе форумы и чаты могут казаться полезным источником информации. Иногда там действительно можно встретить мнения профессионалов.

Но по собственному опыту скажу: такие ресурсы чаще вносят хаос в мышление трейдера и подталкивают к новым ошибочным экспериментам.

Почему? Потому что за каждой сделкой должна стоять проверенная статистика, а не случайная удачная сделка.

С опытом вы научитесь выбирать полезную информацию. Но для формирования базовых знаний лучше использовать систематизированные источники, например, качественную литературу.

Опыт и время: «Поспешишь — людей насмешишь»

Понимаю, каждому хочется добиться успеха на рынке быстро. Но за устойчивыми знаниями и пониманием рынка стоят годы практики.

Контролируйте риски, наращивайте опыт постепенно — только так вы станете профессионалом.

Трейдинг — путь эволюции, а не революции

Может показаться, что трейдер внезапно стал успешным. Но это не чудо.

Это как истории о «врождённо одарённых» бизнесменах или спортсменах. За их успехом скрыты годы труда, ошибок и достижений.

Прочная система формируется только через эволюционный путь. Революций здесь не бывает. 90% успеха — это упорный труд и страсть к своему делу. Одарённость даёт лишь 10%.

Еврозона

В апреле розничные продажи в зоне евро остались на уровне предыдущего месяца. Напомним, в марте зафиксировано снижение показателя на 0,6%, и эксперты ожидали восстановления в апреле. Однако рост оказался скромным — годовой прирост составил лишь 1,4%, что ниже ожиданий аналитиков. Наиболее заметное падение продаж произошло в Германии и Бельгии. Во Франции и Испании, напротив, наблюдалось оживление покупательской активности.

Особенно низким спросом в этот период пользовались одежда и бытовая техника.

США

Американский рынок труда в мае показал самый слабый рост за последние пять лет. Причиной стало снижение занятости в производственном секторе и забастовка сотрудников Verizon. За месяц в несельскохозяйственном секторе появилось лишь 38 тысяч новых рабочих мест, что значительно ниже ожидаемых 164 тысяч. Это худший показатель с осени 2010 года.

Производственный сектор сократился на 36 тыс. рабочих мест — антирекорд с февраля 2010-го. Даже если не учитывать влияние забастовки, рост занятости не превысил бы 72 тыс. человек. Несмотря на это, уровень безработицы снизился до 4,7%, однако частично из-за ухода людей с рынка труда.

Среднечасовой доход вырос на 0,2% — до 2,5% в годовом выражении. Для ускорения инфляции, как отмечают экономисты, необходим рост на 3–3,5%. В частном секторе создано всего 25 тыс. рабочих мест — минимальный показатель с 2010 года.

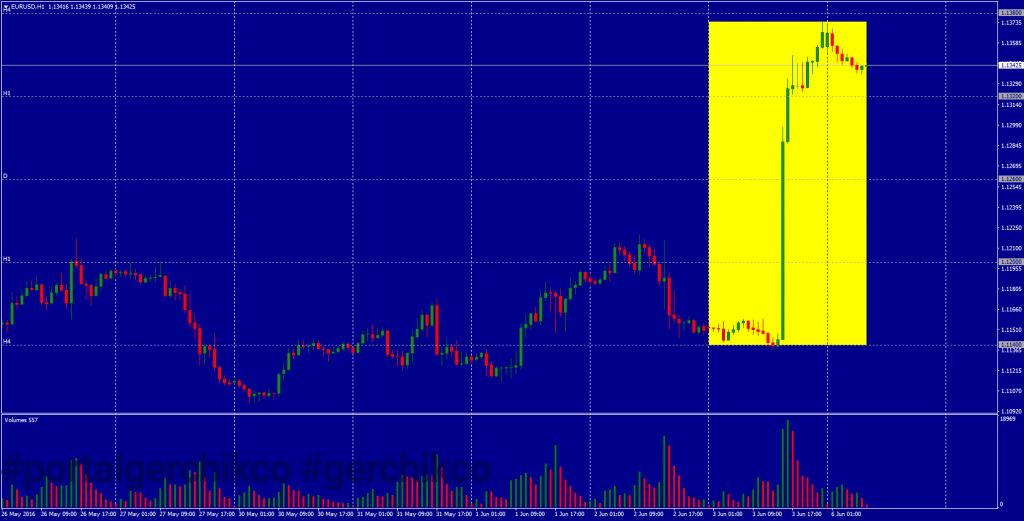

Такие данные вызвали обвал доллара на валютном рынке: пара EUR/USD подскочила более чем на 200 пунктов, протестировав отметку 1.1372.

Китай

Народный банк Китая в понедельник поднял курс юаня к доллару на 0,45%, установив его на уровне 6,5497 юаня. Это на 296 пунктов ниже курса предыдущей пятницы. Неделей ранее регулятор фиксировал курс юаня на самых низких позициях с 2011 года.

Напомним, с 2005 года курс китайской валюты постепенно укреплялся, особенно активно в 2009–2014 годах. Однако в августе 2015 года Центробанк Китая внезапно девальвировал юань, вызвав панические настроения на биржах. В начале 2016 года последовало новое ослабление — более чем на 1,5%, что стало крупнейшим движением курса с момента прошлогоднего обвала.

Нефть

Мировые котировки нефти в понедельник демонстрируют стабильный рост. Фьючерсы на Brent с поставкой в августе подорожали до 50,08 долларов за баррель, а контракты на WTI — до 49,13 долларов.

По данным Baker Hughes, за неделю количество буровых в США выросло на 4 единицы и составило 408 установок. Число буровых по добыче нефти увеличилось на 9 — до 325. Несмотря на это, в годовом выражении снижение составляет почти 53%.

Рынок поддерживает и прогноз главы департамента экономического развития Абу-Даби — Али Маджеда аль-Мансури. В интервью он выразил уверенность, что к концу года цена может достичь 55–60 долларов.

Туризм и налоги в Греции

Из-за нестабильности в странах Ближнего Востока (Египет, Турция, Тунис) всё больше туристов выбирают Грецию. За первый квартал текущего года число приезжих увеличилось на 6,1%. Туризм остается единственной активно развивающейся отраслью в экономике страны, обеспечивая занятость для 20% населения.

Однако новый налоговый пакет, принятый парламентом, может ухудшить ситуацию. С 1 июня вступил в силу повышенный НДС на алкоголь, кофе, табак и гостиничные услуги, что создает риски для ключевого сектора.

BHS: конец эпохи

Британская торговая сеть BHS, основанная в 1928 году, объявила о банкротстве. Это приведёт к закрытию 11 тыс. рабочих мест. Конкуренция со стороны таких брендов, как H&M, Zara и Primark, вытеснила BHS с рынка: за 15 лет доля сети сократилась с 2,5% до 1%.

Основной причиной кризиса эксперты называют политику бывшего владельца Филипа Грина, который вместо инвестиций направлял прибыль на выплату дивидендов.

Индикатор Real Market Volume: мощный инструмент анализа от Gerchik & Co

Компания Gerchik & Co разработала и внедрила на рынок уникальный аналитический продукт — индикатор Real Market Volume. Он обеспечивает пользователю наглядную картину распределения объёмов на валютном рынке, демонстрируя ключевые действия крупных участников. Индикатор отражает тесную взаимосвязь между объёмами торгов, ценовыми изменениями и временными интервалами.

Благодаря этому инструменту трейдер может синхронизировать свои действия с профессионалами рынка Форекс, получая преимущества в анализе и принятии решений. Это реальный шанс для клиентов компании повысить финансовую отдачу от торговли.

Индикатор доступен в разделе «Меню ‑ Сервис» в личном кабинете и предназначен для пользователей, прошедших верификацию.

Real Market Volume и его функциональность

Данные, получаемые от Чикагской товарной биржи (CME), поступают напрямую без задержек, поскольку они закупаются брокером. Бесплатная версия сопровождается 20-минутной задержкой, что может существенно повлиять на результат при высокой волатильности рынка.

Инструмент одинаково полезен как для начинающих трейдеров, так и для профессионалов. Не потребуется искать нужную информацию на сторонних ресурсах — вся аналитика представлена в терминале в удобном формате.

Основные преимущества Real Market Volume:

- визуализация действий ведущих участников рынка;

- быстрая идентификация ключевых торговых уровней и снижение вероятности неудачных входов;

- расширенные данные для анализа динамики цен с учётом распределения объёмов;

- прирост вероятности успешной сделки до 53%;

- точная оценка значимости торговых уровней;

- настройка диапазонов и периодов анализа по усмотрению трейдера;

- отсутствие лимита на число открытых графиков валютных пар;

- отображение Point of Control (наиболее активная ценовая зона торгов);

- сокращение количества неэффективных стоп-приказов более чем на 40%;

- эффективный инструмент для ежедневного мониторинга рыночных трендов.

Технические особенности и удобство использования

Real Market Volume отличается высокой производительностью. Он способен обрабатывать поток до 100 котировок в секунду по каждому активу. Поддерживается анализ валютных пар и таких индексов, как Nasdaq и S&P 500.

Трейдер видит рыночные объёмы в реальном времени. Принцип прост: цена движется от зоны ликвидности к следующей области интереса. Сначала происходит накопление позиции, затем — её распределение по наименее сопротивляющемуся пути.

Обновление данных выполняется автоматически каждые 5 минут, либо вручную — при изменении параметров. Индикатор учитывает форвард-пойнт — разницу между спотовыми и фьючерсными котировками — и самостоятельно корректирует положение.

Графическое представление и будущее развитие

Индикатор отображается в виде горизонтальной диаграммы, где по выбранному времени видно объёмное распределение по цене. Выделенные объёмы формируют так называемую «зону стоимости» — наиболее привлекательную область для крупных инвесторов.

В перспективе Real Market Volume получит доступ к данным NYMEX и COMEX, с добавлением новых инструментов: нефти, золота и других активов. Количество поддерживаемых инструментов будет увеличиваться, а функционал — совершенствоваться.

Индикатор отлично подходит для работы в интрадей, среднесрочной торговле и стратегиях сопровождения трендов. Решения от Gerchik & Co направлены на повышение эффективности работы трейдера и упрощение анализа. Использование Real Market Volume делает торговлю более осознанной, продуктивной и уверенной.

Индикатор «Real Market Volume» от Gerchik & Co: инновационный инструмент для успешной торговли

Компания Gerchik & Co представила трейдерам уникальную разработку — индикатор «Real Market Volume», который открывает новые горизонты в анализе и прогнозировании движения рынка. Использование этого инструмента даёт весомое преимущество, помогая значительно повысить количество прибыльных сделок.

Основные преимущества индикатора «Real Market Volume»

Этот индикатор отвечает современным требованиям трейдинга и отличается высокой точностью, простым интерфейсом и удобством в использовании.

С его помощью вы сможете:

- Точно определять направление рыночного тренда.

- Отслеживать появление крупных игроков на рынке.

- Анализировать реальные объёмы, распределяемые покупателями и продавцами.

- Находить стратегически важные точки входа и выхода.

- Получать достоверные объёмные данные без необходимости обращения к сторонним источникам.

Индикатор поддерживает гибкую настройку рабочих параметров: вы можете задать желаемые временные периоды, настроить диапазоны, а также открыть неограниченное количество графиков одновременно.

Универсальность и адаптивность

«Real Market Volume» работает со всеми таймфреймами и отлично вписывается в любую торговую стратегию — от скальпинга до среднесрочной торговли. Поддерживается работа с популярными валютными парами, индексами S&P 500 и Nasdaq. Все данные поступают напрямую с биржи CME — без задержек и искажений.

Как подключить индикатор

Если вы уже являетесь клиентом Gerchik & Co и прошли верификацию, у вас есть возможность протестировать индикатор бесплатно в течение 30 дней.

Для этого выполните следующие шаги:

- Авторизуйтесь в личном кабинете на сайте.

- Перейдите в раздел «Сервисы».

- Скачайте и установите индикатор.

Если вы ещё не клиент, просто зарегистрируйтесь и пройдите верификацию, чтобы получить доступ к инструменту.

Продление доступа и бонусы

По окончании пробного периода вы можете продолжить использование, пополнив счёт на сумму от $500. После пополнения индикатор продолжит работу автоматически.

Дополнительно вы получите ценные бонусы:

- Пополнение на $500 — готовая стратегия для торговли.

- Пополнение от $1000 — стратегия и обучающие материалы по эффективному применению индикатора в трейдинге.

Заключение

Индикатор «Real Market Volume» от Gerchik & Co — это ключ к глубинным рыночным процессам, которые остаются незаметными для большинства участников рынка. С его помощью вы получите уникальную информацию, усилите свои аналитические возможности и сможете вывести свою торговлю на новый уровень.

Не упустите шанс взглянуть на рынок под другим углом и улучшить свои результаты уже сегодня

- Бизнес1 год назад

Сколько налогов поступило в бюджет от сервисов такси за три месяца

- Бизнес1 год назад

«Цифровая маркировка воды и напитков снизит объемы теневого сегмента» — Налоговый комитет

Экономика3 месяца назад

Экономика3 месяца назадФормула успеха Coca-Cola: как стать №1 в мире

- Бизнес1 год назад

В феврале Центробанк оштрафовал три коммерческих банка

- 1 год назад

China Nuclear Uranium могут привлечь к разработке урановых рудников в Узбекистане

- 1 год назад

Официальный курс доллара от Центробанка установил новый рекорд

- Бизнес1 год назад

Отраслевые ассоциации предлагается перевести в структуру ТПП

- 1 год назад

К строительству жилых домов подрядчиков будут допускать в зависимости от рейтинга