Экономика

Волатильность на рынке Форекс: основные индикаторы

Волатильность – это показатель, определяющий степень колебания цен финансовых инструментов. Он играет ключевую роль в торговле, так как трейдеры зарабатывают на изменении котировок, получая прибыль за счёт разницы в ценах.

Чем выше амплитуда колебаний и частота изменения цен, тем больше возможностей для получения прибыли.

Для анализа волатильности на рынке Форекс применяются различные индикаторы, многие из которых доступны в стандартном наборе торговой платформы MetaTrader 4.

Лучшие индикаторы волатильности Форекс

Рассмотрим три наиболее популярных индикатора:

- CCI (Commodity Channel Index)

- ATR (Average True Range)

- Полосы Боллинджера (Bollinger Bands)

Индикатор CCI

Чтобы добавить CCI на график, его необходимо выбрать в разделе «Индикаторы» и перенести на график. Он появится в отдельном окне под основным графиком цен.

CCI представлен линией, колеблющейся между уровнями 0, +100 и -100. Крайние значения могут достигать +300 и -300.

Принцип работы CCI заключается в измерении отклонения цен от их средних значений. Настройки индикатора позволяют выбрать необходимый период расчёта.

Как использовать CCI?

- Если линия индикатора выходит за уровень +100, это сигнал на покупку.

- При падении ниже -100 можно рассматривать возможность продажи.

Индикатор Average True Range (ATR)

ATR является стандартным индикатором, который можно легко найти в MetaTrader 4. Он отображается в виде линии в отдельном окне и показывает средний диапазон ценового движения.

Высокие значения ATR сигнализируют о повышенной волатильности. Показания индикатора измеряются в пунктах и отражают средний размер свечи за заданный период (обычно 14 дней).

Применение ATR:

- Используется для расчёта стоп-лоссов в краткосрочной торговле (обычно 20% от ATR).

- Помогает определить размер позиции: при высокой волатильности снижают размер лота.

- Высокие значения ATR могут указывать на окончание тренда.

- В сочетании со скользящими средними помогает определить начало нового тренда.

Полосы Боллинджера (Bollinger Bands)

Этот индикатор включает три скользящие средние с различными периодами.

Основной принцип работы:

- При расширении границ Боллинджера волатильность растёт. Важно следить за тем, где находится цена относительно полос.

- Отскок цены от верхней границы указывает на возможность продажи.

- Отскок от нижней границы даёт сигнал к покупке.

- Сужение коридора говорит о снижении волатильности и возможном резком движении цены.

Таким образом, используя Bollinger Bands, можно подготовиться к входу в рынок, ориентируясь на пробой границ диапазона.

Понимание волатильности и умение работать с индикаторами позволяют трейдерам принимать более взвешенные торговые решения. Использование CCI, ATR и Bollinger Bands поможет эффективно анализировать рынок и находить оптимальные точки входа и выхода.

Экономика

Фундаментальный обзор на 06.06.2016

Еврозона

В апреле розничные продажи в зоне евро остались на уровне предыдущего месяца. Напомним, в марте зафиксировано снижение показателя на 0,6%, и эксперты ожидали восстановления в апреле. Однако рост оказался скромным — годовой прирост составил лишь 1,4%, что ниже ожиданий аналитиков. Наиболее заметное падение продаж произошло в Германии и Бельгии. Во Франции и Испании, напротив, наблюдалось оживление покупательской активности.

Особенно низким спросом в этот период пользовались одежда и бытовая техника.

США

Американский рынок труда в мае показал самый слабый рост за последние пять лет. Причиной стало снижение занятости в производственном секторе и забастовка сотрудников Verizon. За месяц в несельскохозяйственном секторе появилось лишь 38 тысяч новых рабочих мест, что значительно ниже ожидаемых 164 тысяч. Это худший показатель с осени 2010 года.

Производственный сектор сократился на 36 тыс. рабочих мест — антирекорд с февраля 2010-го. Даже если не учитывать влияние забастовки, рост занятости не превысил бы 72 тыс. человек. Несмотря на это, уровень безработицы снизился до 4,7%, однако частично из-за ухода людей с рынка труда.

Среднечасовой доход вырос на 0,2% — до 2,5% в годовом выражении. Для ускорения инфляции, как отмечают экономисты, необходим рост на 3–3,5%. В частном секторе создано всего 25 тыс. рабочих мест — минимальный показатель с 2010 года.

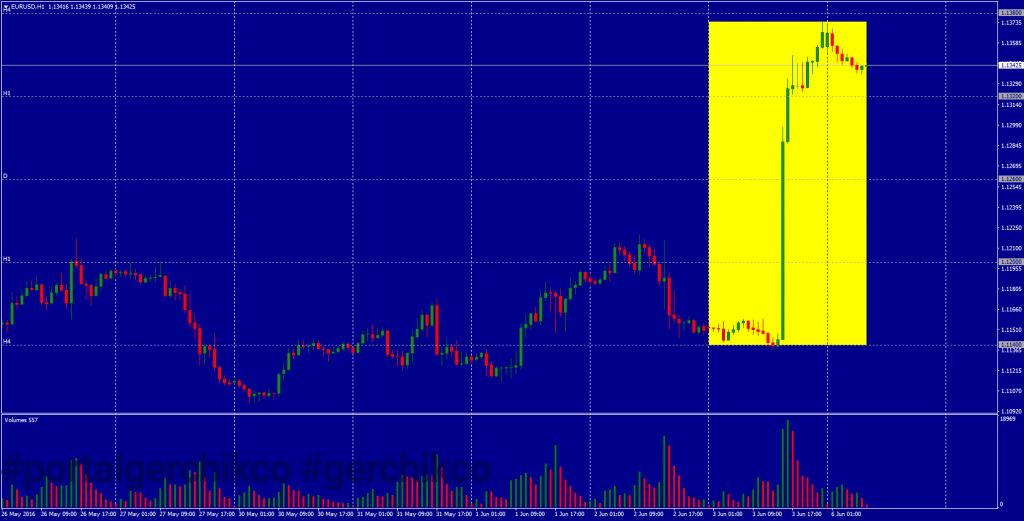

Такие данные вызвали обвал доллара на валютном рынке: пара EUR/USD подскочила более чем на 200 пунктов, протестировав отметку 1.1372.

Китай

Народный банк Китая в понедельник поднял курс юаня к доллару на 0,45%, установив его на уровне 6,5497 юаня. Это на 296 пунктов ниже курса предыдущей пятницы. Неделей ранее регулятор фиксировал курс юаня на самых низких позициях с 2011 года.

Напомним, с 2005 года курс китайской валюты постепенно укреплялся, особенно активно в 2009–2014 годах. Однако в августе 2015 года Центробанк Китая внезапно девальвировал юань, вызвав панические настроения на биржах. В начале 2016 года последовало новое ослабление — более чем на 1,5%, что стало крупнейшим движением курса с момента прошлогоднего обвала.

Нефть

Мировые котировки нефти в понедельник демонстрируют стабильный рост. Фьючерсы на Brent с поставкой в августе подорожали до 50,08 долларов за баррель, а контракты на WTI — до 49,13 долларов.

По данным Baker Hughes, за неделю количество буровых в США выросло на 4 единицы и составило 408 установок. Число буровых по добыче нефти увеличилось на 9 — до 325. Несмотря на это, в годовом выражении снижение составляет почти 53%.

Рынок поддерживает и прогноз главы департамента экономического развития Абу-Даби — Али Маджеда аль-Мансури. В интервью он выразил уверенность, что к концу года цена может достичь 55–60 долларов.

Туризм и налоги в Греции

Из-за нестабильности в странах Ближнего Востока (Египет, Турция, Тунис) всё больше туристов выбирают Грецию. За первый квартал текущего года число приезжих увеличилось на 6,1%. Туризм остается единственной активно развивающейся отраслью в экономике страны, обеспечивая занятость для 20% населения.

Однако новый налоговый пакет, принятый парламентом, может ухудшить ситуацию. С 1 июня вступил в силу повышенный НДС на алкоголь, кофе, табак и гостиничные услуги, что создает риски для ключевого сектора.

BHS: конец эпохи

Британская торговая сеть BHS, основанная в 1928 году, объявила о банкротстве. Это приведёт к закрытию 11 тыс. рабочих мест. Конкуренция со стороны таких брендов, как H&M, Zara и Primark, вытеснила BHS с рынка: за 15 лет доля сети сократилась с 2,5% до 1%.

Основной причиной кризиса эксперты называют политику бывшего владельца Филипа Грина, который вместо инвестиций направлял прибыль на выплату дивидендов.

Индикатор Real Market Volume: мощный инструмент анализа от Gerchik & Co

Компания Gerchik & Co разработала и внедрила на рынок уникальный аналитический продукт — индикатор Real Market Volume. Он обеспечивает пользователю наглядную картину распределения объёмов на валютном рынке, демонстрируя ключевые действия крупных участников. Индикатор отражает тесную взаимосвязь между объёмами торгов, ценовыми изменениями и временными интервалами.

Благодаря этому инструменту трейдер может синхронизировать свои действия с профессионалами рынка Форекс, получая преимущества в анализе и принятии решений. Это реальный шанс для клиентов компании повысить финансовую отдачу от торговли.

Индикатор доступен в разделе «Меню ‑ Сервис» в личном кабинете и предназначен для пользователей, прошедших верификацию.

Real Market Volume и его функциональность

Данные, получаемые от Чикагской товарной биржи (CME), поступают напрямую без задержек, поскольку они закупаются брокером. Бесплатная версия сопровождается 20-минутной задержкой, что может существенно повлиять на результат при высокой волатильности рынка.

Инструмент одинаково полезен как для начинающих трейдеров, так и для профессионалов. Не потребуется искать нужную информацию на сторонних ресурсах — вся аналитика представлена в терминале в удобном формате.

Основные преимущества Real Market Volume:

- визуализация действий ведущих участников рынка;

- быстрая идентификация ключевых торговых уровней и снижение вероятности неудачных входов;

- расширенные данные для анализа динамики цен с учётом распределения объёмов;

- прирост вероятности успешной сделки до 53%;

- точная оценка значимости торговых уровней;

- настройка диапазонов и периодов анализа по усмотрению трейдера;

- отсутствие лимита на число открытых графиков валютных пар;

- отображение Point of Control (наиболее активная ценовая зона торгов);

- сокращение количества неэффективных стоп-приказов более чем на 40%;

- эффективный инструмент для ежедневного мониторинга рыночных трендов.

Технические особенности и удобство использования

Real Market Volume отличается высокой производительностью. Он способен обрабатывать поток до 100 котировок в секунду по каждому активу. Поддерживается анализ валютных пар и таких индексов, как Nasdaq и S&P 500.

Трейдер видит рыночные объёмы в реальном времени. Принцип прост: цена движется от зоны ликвидности к следующей области интереса. Сначала происходит накопление позиции, затем — её распределение по наименее сопротивляющемуся пути.

Обновление данных выполняется автоматически каждые 5 минут, либо вручную — при изменении параметров. Индикатор учитывает форвард-пойнт — разницу между спотовыми и фьючерсными котировками — и самостоятельно корректирует положение.

Графическое представление и будущее развитие

Индикатор отображается в виде горизонтальной диаграммы, где по выбранному времени видно объёмное распределение по цене. Выделенные объёмы формируют так называемую «зону стоимости» — наиболее привлекательную область для крупных инвесторов.

В перспективе Real Market Volume получит доступ к данным NYMEX и COMEX, с добавлением новых инструментов: нефти, золота и других активов. Количество поддерживаемых инструментов будет увеличиваться, а функционал — совершенствоваться.

Индикатор отлично подходит для работы в интрадей, среднесрочной торговле и стратегиях сопровождения трендов. Решения от Gerchik & Co направлены на повышение эффективности работы трейдера и упрощение анализа. Использование Real Market Volume делает торговлю более осознанной, продуктивной и уверенной.

Индикатор «Real Market Volume» от Gerchik & Co: инновационный инструмент для успешной торговли

Компания Gerchik & Co представила трейдерам уникальную разработку — индикатор «Real Market Volume», который открывает новые горизонты в анализе и прогнозировании движения рынка. Использование этого инструмента даёт весомое преимущество, помогая значительно повысить количество прибыльных сделок.

Основные преимущества индикатора «Real Market Volume»

Этот индикатор отвечает современным требованиям трейдинга и отличается высокой точностью, простым интерфейсом и удобством в использовании.

С его помощью вы сможете:

- Точно определять направление рыночного тренда.

- Отслеживать появление крупных игроков на рынке.

- Анализировать реальные объёмы, распределяемые покупателями и продавцами.

- Находить стратегически важные точки входа и выхода.

- Получать достоверные объёмные данные без необходимости обращения к сторонним источникам.

Индикатор поддерживает гибкую настройку рабочих параметров: вы можете задать желаемые временные периоды, настроить диапазоны, а также открыть неограниченное количество графиков одновременно.

Универсальность и адаптивность

«Real Market Volume» работает со всеми таймфреймами и отлично вписывается в любую торговую стратегию — от скальпинга до среднесрочной торговли. Поддерживается работа с популярными валютными парами, индексами S&P 500 и Nasdaq. Все данные поступают напрямую с биржи CME — без задержек и искажений.

Как подключить индикатор

Если вы уже являетесь клиентом Gerchik & Co и прошли верификацию, у вас есть возможность протестировать индикатор бесплатно в течение 30 дней.

Для этого выполните следующие шаги:

- Авторизуйтесь в личном кабинете на сайте.

- Перейдите в раздел «Сервисы».

- Скачайте и установите индикатор.

Если вы ещё не клиент, просто зарегистрируйтесь и пройдите верификацию, чтобы получить доступ к инструменту.

Продление доступа и бонусы

По окончании пробного периода вы можете продолжить использование, пополнив счёт на сумму от $500. После пополнения индикатор продолжит работу автоматически.

Дополнительно вы получите ценные бонусы:

- Пополнение на $500 — готовая стратегия для торговли.

- Пополнение от $1000 — стратегия и обучающие материалы по эффективному применению индикатора в трейдинге.

Заключение

Индикатор «Real Market Volume» от Gerchik & Co — это ключ к глубинным рыночным процессам, которые остаются незаметными для большинства участников рынка. С его помощью вы получите уникальную информацию, усилите свои аналитические возможности и сможете вывести свою торговлю на новый уровень.

Не упустите шанс взглянуть на рынок под другим углом и улучшить свои результаты уже сегодня

Экономика4 месяца назад

Экономика4 месяца назадФормула успеха Coca-Cola: как стать №1 в мире

- Бизнес1 год назад

Сколько налогов поступило в бюджет от сервисов такси за три месяца

- 1 год назад

«Цифровая маркировка воды и напитков снизит объемы теневого сегмента» — Налоговый комитет

- 1 год назад

В феврале Центробанк оштрафовал три коммерческих банка

- 1 год назад

China Nuclear Uranium могут привлечь к разработке урановых рудников в Узбекистане

- Бизнес1 год назад

Отраслевые ассоциации предлагается перевести в структуру ТПП

- 1 год назад

Официальный курс доллара от Центробанка установил новый рекорд

- Бизнес1 год назад

Более 900 млн сумов было расхищено при закупке компьютеров для школ