Экономика

Что такое калькулятор трейдера и зачем он нужен на Форекс?

Трейдерский калькулятор – важный инструмент для начинающих и профессионалов

В мире трейдинга точные математические расчёты играют ключевую роль в управлении рисками, помогая избежать потерь капитала.

Для определения параметров сделки, стоимости пункта на валютных парах и оценки возможных рисков существует удобный инструмент – трейдерский калькулятор. Он незаменим для работы как инвесторов, так и валютных спекулянтов.

Этот специальный форекс-калькулятор предназначен для расчёта оптимальных торговых условий. Опытные трейдеры понимают ценность детального планирования, но проведение всех вычислений вручную занимает значительное время.

Использование калькулятора значительно упрощает этот процесс, позволяя минимизировать ошибки и заменяя субъективные решения точными расчётами.

Если размеры лота и стоп-лосса определяются интуитивно, то даже несколько убыточных сделок могут перечеркнуть результаты успешного торгового дня.

Простой и удобный интерфейс калькулятора требует лишь ввода исходных данных в соответствующие поля. Затем остаётся нажать кнопку «Рассчитать» и получить точные значения.

Программа исключает возможность ошибки, что особенно важно при работе с финансами в условиях высокой волатильности рынка.

Как рассчитать ключевые параметры торговли?

Без чёткого контроля капитала стабильный заработок на Форекс останется недостижимой целью. Управление финансами (мани-менеджмент) – основа любого эффективного торгового плана, учитывающего непредсказуемость рынка.

Главным ориентиром в этом процессе является минимальная единица ценового движения – пункт (пипс), который определяет потенциальную прибыль или убыток с каждым изменением котировок.

Продуманный торговый план строится на расчёте оптимального соотношения:

- Депозита (стартового капитала).

- Размеров лота.

- Потенциальной прибыли и максимально допустимого риска.

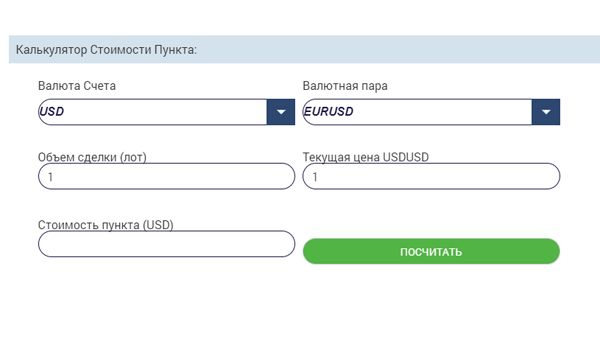

Для определения стоимости одного пункта необходимо указать в калькуляторе:

- Валюту депозита.

- Выбранный торговый инструмент.

- Объём сделки.

В стандартных условиях 1 лот на Форекс составляет $100 000. По правилам мани-менеджмента уровень риска на сделку не должен превышать 2% от депозита.

Чтобы подобрать оптимальный объём позиций, следует узнать, какую прибыль или убыток приносит движение в 1 пункт при минимальном объёме 0.01 лота.

После нажатия кнопки «Рассчитать» калькулятор также поможет определить размер депозита и максимально возможный лот, исходя из допустимого уровня риска.

Размер лота влияет на потенциальную доходность и уровень возможных убытков. Если расчёты начинаются с минимального лота, можно определить условия для получения минимального дохода и постепенно увеличивать торговый объём.

Пример расчёта торговых параметров

Предположим, что ваша торговая стратегия (ТС) ориентирована на валютную пару EUR/USD, а стартовый капитал составляет $1000. Первый шаг – расчёт стоимости пункта.

В калькуляторе указываем:

- Валюту депозита – USD.

- Инструмент – EUR/USD.

- Размер лота – 0.1.

После нажатия «Рассчитать» получаем стоимость одного пункта – $1.

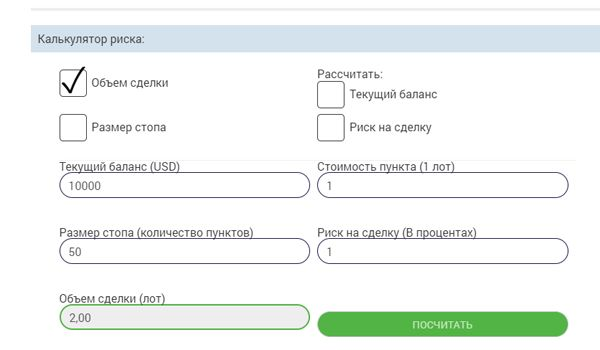

Следующий этап – определение количества возможных ордеров при риске 2% на сделку. Для этого используется раздел «Калькулятор риска».

Вводим данные:

- Баланс депозита – $10 000.

- Стоимость пункта – $1.

- Размер стоп-лосса – 50 пунктов.

- Уровень риска – 1%.

После расчёта получаем, что при указанных параметрах можно открыть сделку объёмом 0.33 стандартного лота, что подходит для тестирования стратегии.

Проще говоря, расчёты показывают, что можно безопасно открыть три ордера по 0.1 лота каждый, соблюдая торговый план.

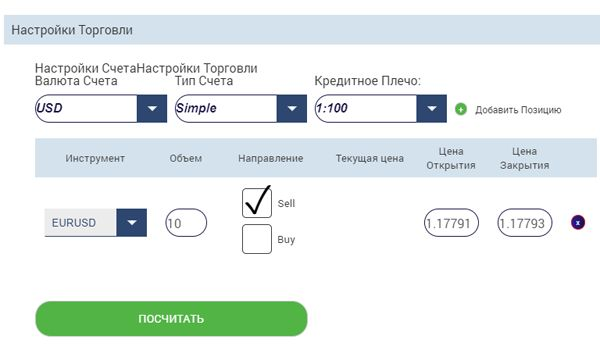

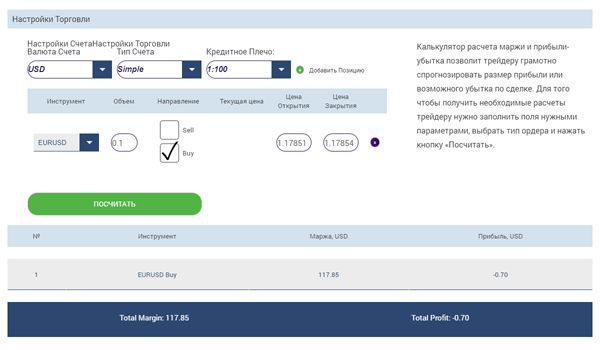

Дополнительно калькулятор «Настройки торговли» позволяет рассчитать размер маржи – ключевого параметра в Форекс-трейдинге.

Выбираем валютную пару EUR/USD, указываем лот 0.1 и получаем, что маржа составляет $117.85.

Оценка потенциальной прибыли

Теперь можно спрогнозировать возможную доходность торговли по вашей стратегии.

Допустим, тестирование на исторических данных показывает, что с одной сделки получается в среднем 12 пунктов прибыли.

Это означает, что каждая позиция приносит $12, что составляет 1.2% от депозита.

Таким образом, используя трейдерский калькулятор, можно грамотно управлять рисками, контролировать параметры сделок и планировать прибыль, повышая эффективность своей торговли.

Еврозона

В апреле розничные продажи в зоне евро остались на уровне предыдущего месяца. Напомним, в марте зафиксировано снижение показателя на 0,6%, и эксперты ожидали восстановления в апреле. Однако рост оказался скромным — годовой прирост составил лишь 1,4%, что ниже ожиданий аналитиков. Наиболее заметное падение продаж произошло в Германии и Бельгии. Во Франции и Испании, напротив, наблюдалось оживление покупательской активности.

Особенно низким спросом в этот период пользовались одежда и бытовая техника.

США

Американский рынок труда в мае показал самый слабый рост за последние пять лет. Причиной стало снижение занятости в производственном секторе и забастовка сотрудников Verizon. За месяц в несельскохозяйственном секторе появилось лишь 38 тысяч новых рабочих мест, что значительно ниже ожидаемых 164 тысяч. Это худший показатель с осени 2010 года.

Производственный сектор сократился на 36 тыс. рабочих мест — антирекорд с февраля 2010-го. Даже если не учитывать влияние забастовки, рост занятости не превысил бы 72 тыс. человек. Несмотря на это, уровень безработицы снизился до 4,7%, однако частично из-за ухода людей с рынка труда.

Среднечасовой доход вырос на 0,2% — до 2,5% в годовом выражении. Для ускорения инфляции, как отмечают экономисты, необходим рост на 3–3,5%. В частном секторе создано всего 25 тыс. рабочих мест — минимальный показатель с 2010 года.

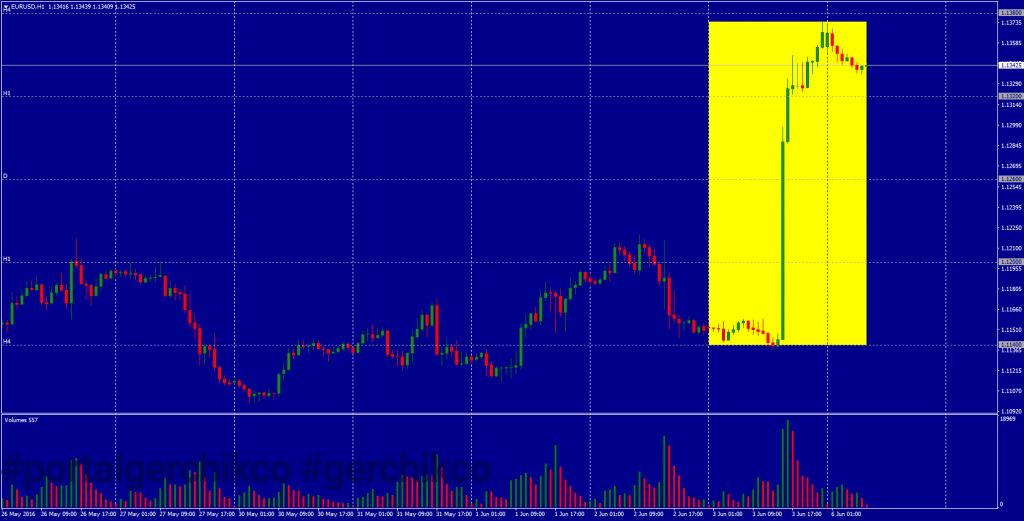

Такие данные вызвали обвал доллара на валютном рынке: пара EUR/USD подскочила более чем на 200 пунктов, протестировав отметку 1.1372.

Китай

Народный банк Китая в понедельник поднял курс юаня к доллару на 0,45%, установив его на уровне 6,5497 юаня. Это на 296 пунктов ниже курса предыдущей пятницы. Неделей ранее регулятор фиксировал курс юаня на самых низких позициях с 2011 года.

Напомним, с 2005 года курс китайской валюты постепенно укреплялся, особенно активно в 2009–2014 годах. Однако в августе 2015 года Центробанк Китая внезапно девальвировал юань, вызвав панические настроения на биржах. В начале 2016 года последовало новое ослабление — более чем на 1,5%, что стало крупнейшим движением курса с момента прошлогоднего обвала.

Нефть

Мировые котировки нефти в понедельник демонстрируют стабильный рост. Фьючерсы на Brent с поставкой в августе подорожали до 50,08 долларов за баррель, а контракты на WTI — до 49,13 долларов.

По данным Baker Hughes, за неделю количество буровых в США выросло на 4 единицы и составило 408 установок. Число буровых по добыче нефти увеличилось на 9 — до 325. Несмотря на это, в годовом выражении снижение составляет почти 53%.

Рынок поддерживает и прогноз главы департамента экономического развития Абу-Даби — Али Маджеда аль-Мансури. В интервью он выразил уверенность, что к концу года цена может достичь 55–60 долларов.

Туризм и налоги в Греции

Из-за нестабильности в странах Ближнего Востока (Египет, Турция, Тунис) всё больше туристов выбирают Грецию. За первый квартал текущего года число приезжих увеличилось на 6,1%. Туризм остается единственной активно развивающейся отраслью в экономике страны, обеспечивая занятость для 20% населения.

Однако новый налоговый пакет, принятый парламентом, может ухудшить ситуацию. С 1 июня вступил в силу повышенный НДС на алкоголь, кофе, табак и гостиничные услуги, что создает риски для ключевого сектора.

BHS: конец эпохи

Британская торговая сеть BHS, основанная в 1928 году, объявила о банкротстве. Это приведёт к закрытию 11 тыс. рабочих мест. Конкуренция со стороны таких брендов, как H&M, Zara и Primark, вытеснила BHS с рынка: за 15 лет доля сети сократилась с 2,5% до 1%.

Основной причиной кризиса эксперты называют политику бывшего владельца Филипа Грина, который вместо инвестиций направлял прибыль на выплату дивидендов.

Индикатор Real Market Volume: мощный инструмент анализа от Gerchik & Co

Компания Gerchik & Co разработала и внедрила на рынок уникальный аналитический продукт — индикатор Real Market Volume. Он обеспечивает пользователю наглядную картину распределения объёмов на валютном рынке, демонстрируя ключевые действия крупных участников. Индикатор отражает тесную взаимосвязь между объёмами торгов, ценовыми изменениями и временными интервалами.

Благодаря этому инструменту трейдер может синхронизировать свои действия с профессионалами рынка Форекс, получая преимущества в анализе и принятии решений. Это реальный шанс для клиентов компании повысить финансовую отдачу от торговли.

Индикатор доступен в разделе «Меню ‑ Сервис» в личном кабинете и предназначен для пользователей, прошедших верификацию.

Real Market Volume и его функциональность

Данные, получаемые от Чикагской товарной биржи (CME), поступают напрямую без задержек, поскольку они закупаются брокером. Бесплатная версия сопровождается 20-минутной задержкой, что может существенно повлиять на результат при высокой волатильности рынка.

Инструмент одинаково полезен как для начинающих трейдеров, так и для профессионалов. Не потребуется искать нужную информацию на сторонних ресурсах — вся аналитика представлена в терминале в удобном формате.

Основные преимущества Real Market Volume:

- визуализация действий ведущих участников рынка;

- быстрая идентификация ключевых торговых уровней и снижение вероятности неудачных входов;

- расширенные данные для анализа динамики цен с учётом распределения объёмов;

- прирост вероятности успешной сделки до 53%;

- точная оценка значимости торговых уровней;

- настройка диапазонов и периодов анализа по усмотрению трейдера;

- отсутствие лимита на число открытых графиков валютных пар;

- отображение Point of Control (наиболее активная ценовая зона торгов);

- сокращение количества неэффективных стоп-приказов более чем на 40%;

- эффективный инструмент для ежедневного мониторинга рыночных трендов.

Технические особенности и удобство использования

Real Market Volume отличается высокой производительностью. Он способен обрабатывать поток до 100 котировок в секунду по каждому активу. Поддерживается анализ валютных пар и таких индексов, как Nasdaq и S&P 500.

Трейдер видит рыночные объёмы в реальном времени. Принцип прост: цена движется от зоны ликвидности к следующей области интереса. Сначала происходит накопление позиции, затем — её распределение по наименее сопротивляющемуся пути.

Обновление данных выполняется автоматически каждые 5 минут, либо вручную — при изменении параметров. Индикатор учитывает форвард-пойнт — разницу между спотовыми и фьючерсными котировками — и самостоятельно корректирует положение.

Графическое представление и будущее развитие

Индикатор отображается в виде горизонтальной диаграммы, где по выбранному времени видно объёмное распределение по цене. Выделенные объёмы формируют так называемую «зону стоимости» — наиболее привлекательную область для крупных инвесторов.

В перспективе Real Market Volume получит доступ к данным NYMEX и COMEX, с добавлением новых инструментов: нефти, золота и других активов. Количество поддерживаемых инструментов будет увеличиваться, а функционал — совершенствоваться.

Индикатор отлично подходит для работы в интрадей, среднесрочной торговле и стратегиях сопровождения трендов. Решения от Gerchik & Co направлены на повышение эффективности работы трейдера и упрощение анализа. Использование Real Market Volume делает торговлю более осознанной, продуктивной и уверенной.

Индикатор «Real Market Volume» от Gerchik & Co: инновационный инструмент для успешной торговли

Компания Gerchik & Co представила трейдерам уникальную разработку — индикатор «Real Market Volume», который открывает новые горизонты в анализе и прогнозировании движения рынка. Использование этого инструмента даёт весомое преимущество, помогая значительно повысить количество прибыльных сделок.

Основные преимущества индикатора «Real Market Volume»

Этот индикатор отвечает современным требованиям трейдинга и отличается высокой точностью, простым интерфейсом и удобством в использовании.

С его помощью вы сможете:

- Точно определять направление рыночного тренда.

- Отслеживать появление крупных игроков на рынке.

- Анализировать реальные объёмы, распределяемые покупателями и продавцами.

- Находить стратегически важные точки входа и выхода.

- Получать достоверные объёмные данные без необходимости обращения к сторонним источникам.

Индикатор поддерживает гибкую настройку рабочих параметров: вы можете задать желаемые временные периоды, настроить диапазоны, а также открыть неограниченное количество графиков одновременно.

Универсальность и адаптивность

«Real Market Volume» работает со всеми таймфреймами и отлично вписывается в любую торговую стратегию — от скальпинга до среднесрочной торговли. Поддерживается работа с популярными валютными парами, индексами S&P 500 и Nasdaq. Все данные поступают напрямую с биржи CME — без задержек и искажений.

Как подключить индикатор

Если вы уже являетесь клиентом Gerchik & Co и прошли верификацию, у вас есть возможность протестировать индикатор бесплатно в течение 30 дней.

Для этого выполните следующие шаги:

- Авторизуйтесь в личном кабинете на сайте.

- Перейдите в раздел «Сервисы».

- Скачайте и установите индикатор.

Если вы ещё не клиент, просто зарегистрируйтесь и пройдите верификацию, чтобы получить доступ к инструменту.

Продление доступа и бонусы

По окончании пробного периода вы можете продолжить использование, пополнив счёт на сумму от $500. После пополнения индикатор продолжит работу автоматически.

Дополнительно вы получите ценные бонусы:

- Пополнение на $500 — готовая стратегия для торговли.

- Пополнение от $1000 — стратегия и обучающие материалы по эффективному применению индикатора в трейдинге.

Заключение

Индикатор «Real Market Volume» от Gerchik & Co — это ключ к глубинным рыночным процессам, которые остаются незаметными для большинства участников рынка. С его помощью вы получите уникальную информацию, усилите свои аналитические возможности и сможете вывести свою торговлю на новый уровень.

Не упустите шанс взглянуть на рынок под другим углом и улучшить свои результаты уже сегодня

Экономика6 месяцев назад

Экономика6 месяцев назадФормула успеха Coca-Cola: как стать №1 в мире

- Бизнес2 года назад

Сколько налогов поступило в бюджет от сервисов такси за три месяца

- Бизнес2 года назад

В феврале Центробанк оштрафовал три коммерческих банка

- 2 года назад

«Цифровая маркировка воды и напитков снизит объемы теневого сегмента» — Налоговый комитет

- 2 года назад

Отраслевые ассоциации предлагается перевести в структуру ТПП

- 2 года назад

China Nuclear Uranium могут привлечь к разработке урановых рудников в Узбекистане

- 2 года назад

Официальный курс доллара от Центробанка установил новый рекорд

- Бизнес2 года назад

Более 900 млн сумов было расхищено при закупке компьютеров для школ